Hver er mismunurinn á viðbótarlífeyrissparnaði, lágmarksséreign, tilgreindri séreign eða bundinni séreign?

Hvað þarf að hafa í huga og hvað á að velja?

Með tilgreindri séreign og greiðslu inn á fyrstu íbúð hefur orðið til nýtt landslag í séreignarsparnaði. Vægi sparnaðarins í fjármálum einstaklinga hefur aukist og sífellt fleiri nýta hann til að stuðla að sveigjanlegum eftirlaunum eða safna upp í útborgun á fyrstu íbúð

Séreignarsparnaður

Orðið séreignarsparnaður er samheiti yfir lífeyrissparnað með þátttöku launagreiðanda sem er lagður fyrir sem séreign launþega. Séreignarsparnaður getur bæði orðið til sem hluti af skyldusparnaði í lífeyrissjóði eða sem frjáls viðbótarlífeyrissparnaður.

Á Íslandi eru launþegar og sjálfstæðir atvinnurekendur skyldugir til að greiða í lífeyrissjóð á aldrinum 16 til 70 ára. Sparnaður sem er greiddur í lífeyrissjóð er kallaður lágmarksiðgjald og skal að lágmarki vera 12% af launum en margar starfsgreinar greiða hærri iðgjald samkvæmt kjarasamningum. Einstaklingar hafa val um að leggja meira fyrir til eftirlaunaáranna en venjulegt skylduiðgjald. Þessi sparnaður kallast viðbótarlífeyrissparnaður en framlag til hans er kallað viðbótariðgjald.

Helstu kostir séreignarsparnaðar eru:

- Atvinnurekandi greiðir mótframlag sem bætist við eigin sparnað.

- Eigandi velur ávöxtunarleið og vörsluaðila.

- Inneign erfist við fráfall. Ef erfingjar eru maki eða börn greiðist ekki erfðafjárskattur.

- Útborgunarreglur eru tiltölulega rúmar. Oftast er inneign laus til útborgunar við 60 ára aldur en í öðrum tilvikum skal úttekt fara fram á tilteknu árabili eða lengri tíma að vali eiganda.

- Séreignarsparnaður er laus til úttektar ef eigandi verður óvinnufær vegna örorku.

- Ef einstaklingur verður gjaldþrota geta kröfuhafar ekki gengið að séreignarsparnaði.

Séreignarsparnaður er lagður fyrir áður en skattar eru dregnir frá launum. Þegar sparnaðurinn er greiddur út greiðist hins vegar tekjuskattur af útborgunum eins og af launatekjum. Í raun er tekjuskattinum frestað þar til inneignin er tekin út en í sumum tilvikum lækkar tekjuskattur einnig, til dæmis ef einstaklingur er í lægra skattþrepi við útborgun en þegar iðgjaldið var lagt fyrir. Séreignarsparnaður nýtur skattalegs hagræðis fram yfir annan sparnað sem felst í að á sparnaðartíma er ekki greiddur fjármagnstekjuskattur af vaxtatekjum.

Rúmlega 50 ára saga

Séreignarsparnaður eins og við þekkjum hann í dag hófst í ársbyrjun 1999 samkvæmt heimildum í lögum um lífeyrissjóði sem voru samþykkt á Alþingi árið 1997. Með lögunum og breytingum sem voru gerðar á skattalögum á sama tíma var einstaklingum heimilað að leggja fyrir allt að 4% af launum til viðbótarlífeyrissparnaðar. Á sama tíma var samið um að launagreiðendur á almennum vinnumarkaði myndu greiða 2% mótframlag gegn 2% sparnaði launþega. Í kjölfarið var sambærilegum ákvæðum bætt við aðra kjarasamninga og því geta flestir launþegar fengið mótframlag launagreiðanda gegn eigin sparnaði.

Áður en lífeyrissjóðalögin tóku gildi voru til lífeyrissjóðir sem störfuðu sem hreinir séreignarsjóðir og ráðstöfuðu öllu lágmarksiðgjaldi í séreignarsjóð og nær sú saga alveg til sjöunda áratugs síðustu aldar. Með lögunum varð sú breyting að lífeyrissjóðir urðu að tryggja lágmarkslífeyri gegn greiðslu lágmarksiðgjalds. Þessi breyting leiddi til þess að einstaklingar gátu ekki lengur greitt allt lágmarksiðgjald í séreignarsjóð.

Margir fletir

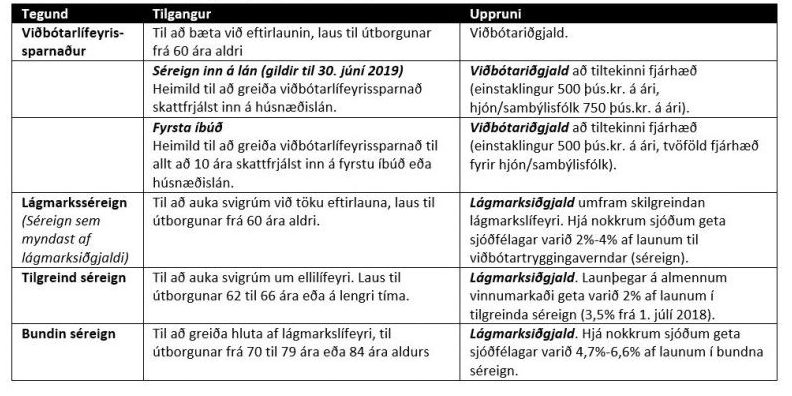

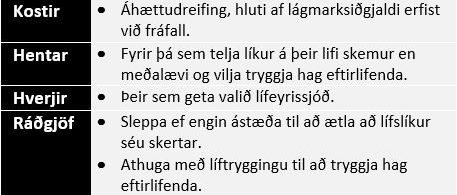

Frá því lífeyrissjóðalögin voru sett hafa nokkrum sinnum verið gerðar lagabreytingar sem varða séreignarsparnað auk þess sem flestir lífeyrissjóðir nýta nú heimildir í lögum til að hluti lágmarksiðgjalds greiðist í séreignarsjóð. Taflan sýnir yfirlit um mismunandi tegundir séreignarsparnaðar, tilgang og uppruna. Fyrir aftan er síðan fjallað sérstaklega um hverja tegund, helstu kosti og atriði sem gott er að vita.

Séreignarsparnaður – tegund, tilgangur og uppruni

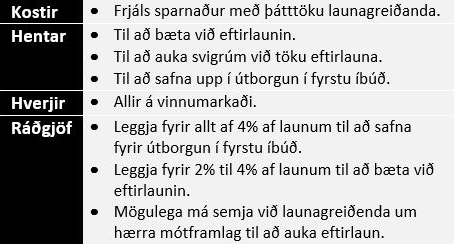

Viðbótarlífeyrissparnaður

Viðbótarlífeyrissparnaður er sparnaður sem verður til þegar launþegi gerir samning um að launagreiðandi dragi allt að 4% af launum og greiði til vörsluaðila lífeyrissparnaðar ásamt mótframlagi frá launagreiðanda. Viðbótarlífeyrissparnaður er laus til útborgunar við 60 ára aldur eða fyrr ef eigandi sparnaðarins verður óvinnufær vegna örorku.

Viðbótarlífeyrissparnaður er sparnaður sem verður til þegar launþegi gerir samning um að launagreiðandi dragi allt að 4% af launum og greiði til vörsluaðila lífeyrissparnaðar ásamt mótframlagi frá launagreiðanda. Viðbótarlífeyrissparnaður er laus til útborgunar við 60 ára aldur eða fyrr ef eigandi sparnaðarins verður óvinnufær vegna örorku.

Tilgangurinn með viðbótarlífeyrissparnaði er að safna upp sjóði til að bæta við eftirlaunin. Á síðustu árum hefur einnig verið opnað fyrir heimild til að greiða sparnaðinn sem útborgun inn á íbúð eða húsnæðislán. Einstaklingar sem eru að kaupa sína fyrstu íbúð geta greitt viðbótarlífeyrissparnað að tilteknu hámarki, sem er lagður fyrir á samfelldu tíu ára tímabili eftir 1. júlí 2017, óskattlagðan inn á íbúð eða húsnæðislán. Einnig er einstaklingum sem eiga íbúð og skulda húsnæðislán heimilt greiða viðbótarlífeyrissparnað skattfrjálst inn á húsnæðislán til 30. júní 2019 en upphaflega heimildin var frá 1. júlí 2014 til 30. júní 2017. Þeir sem hyggjast kaupa fyrstu íbúð á næstu árum eða skulda húsnæðislán ættu hiklaust að nýta sér þetta.

Launagreiðendur hafa nokkuð svigrúm til að greiða óskattlagt mótframlag í viðbótarlífeyrissparnað. Það getur verið góður kostur að semja við launagreiðanda um að hækka mótframlagið ef einstaklingur er í þeirri stöðu að vilja eða þurfa bæta við eftirlaunin. Þannig mætti til dæmis hugsa sér að hefðbundin launahækkun yrði greidd sem mótframlag til viðbótarlífeyrissparnaðar.

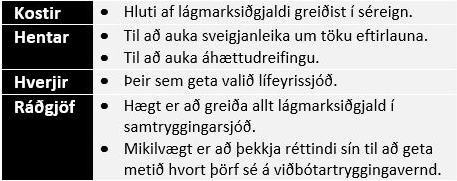

Lágmarksséreign

Nokkrir lífeyrissjóðir miða ellilífeyrisréttindi í samtryggingarsjóði við 70 ár í staðinn fyrir 67 ára aldur eins og flestir lífeyrissjóðir stéttarfélaga miða við. Þar sem það þarf minna iðgjald til að tryggja lágmarksellilífeyri frá 70 ára aldri en 67 ára geta sjóðir með 70 ára lífeyristökualdur greitt hluta af lágmarksiðgjaldi í séreignarsjóð sem er laus til útborgunar frá 60 ára aldri.

Það hefur engin áhrif á aðra tryggingavernd samtryggingarsjóðs hvort ellilifeyrir er miðaður við 67 ára eða 70 ára aldur. Örorkulífeyrir er greiddur til 70 ára aldurs ef sjóðfélagar missa starfsorku, makalífeyrir er greiddur til maka við fráfall sjóðfélaga en barnalífeyrir er greiddur til barna við fráfall eða við óvinnufærni sjóðfélaga.

Það hefur ýmsa kosti að greiða hluta lágmarksiðgjalds í séreignarsjóð. Í fyrsta lagi hafa sjóðfélagar meira svigrúm þegar kemur að töku lífeyris. Þannig geta sjóðfélagar til dæmis ákveðið að greiða sér hærri eftirlaun fyrstu árin eftir að látið er af störfum. Við starfsorkumissi er inneign laus til útborgunar á 7 árum sem bætist þá við örorkulífeyri úr samtryggingarsjóði. Síðast en ekki síst þá erfist inneignin við fráfall og bætist þá við maka- og barnalífeyri.

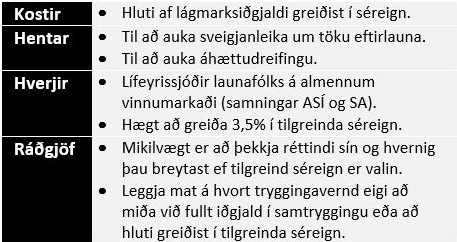

Tilgreind séreign

Á almennum vinnumarkaði hefur verið samið um að iðgjöld í lífeyrissjóð hækki úr 12% í 15,5% af launum á tímabilinu 1. júlí 2016 til 1. júlí 2018. Hækkunin greiðist sjálfkrafa í samtryggingarsjóð en sjóðfélagar geta valið að greiða hana í tilgreinda séreign sem er laus til útborgunar á fimm árum frá 62 til 66 ára eða á lengri tíma. Heimild til að ráðstafa hluta iðgjalds í tilgreinda séreign er góð viðbót fyrir einstaklinga og gerir þeim kleift að auka svigrúm við töku lífeyris auk þess að dreifa áhættu.

Sá sem velur að greiða hluta lífeyrisiðgjalds í tilgreinda séreign tekur ákvörðun um að lækka réttindi sem ávinnast með því að greiða fullt iðgjald í samtryggingarsjóð. Einstaklingar verða því að þekkja hvernig réttindi breytast með vali á tilgreindri séreign til þess að geta tekið upplýsta ákvörðun sem getur verið afdrifarík.

Tilgreind séreign hentar fyrir flesta en fyrir þá sem þurfa mikla tryggingavernd er góður kostur að greiða hækkunina í samtryggingarsjóð. Réttindi til örorkulífeyris skipta mestu máli en hver og einn ætti að kynna sér sérstaklega réttindi sín og taka ákvörðun út frá því. Þá er hægt að ákvarða hvort áætlaður örorkulífeyrir myndi duga til framfærslu og til að greiða af lánum ef sjóðfélagi verður óvinnufær.

Bundin séreign

Lífeyrissjóði er heimilt að bjóða sjóðfélögum að tryggja sér lágmarksréttindi með því að greiða hluta lágmarksiðgjalds í séreignarsjóð sem greiðir lágmarkslífeyri í 10 eða 15 ár eftir að taka lífeyris hefst. Ef séreignarsjóður greiðir hluta lágmarkslífeyris er inneign, sem á að nýta í þessum tilgangi, bundin lengur en til 60 ára aldurs. Algengast er að bundin séreign greiði lágmarkslífeyri í 15 ár á aldrinum 70 til 84 ára.

Rök um sveigjanleika eiga ekki við um bundna séreign sem er ætlað að greiða lágmarkslífeyri á tilteknu aldursbili. Kosturinn við bundnu séreignina er hins vegar sá að ef sjóðfélagi fellur frá fyrir aldur fram erfist stór hluti lífeyrissparnaðar eða allt að 72% af skyldusparnaði í lífeyrissjóð. Ókosturinn er að sjóðfélagi greiðir 1%-2% af launum sem tryggingariðgjald fyrir það að bundin séreign erfist. Á heilli starfsævi munar mikið um sparnað sem þessu nemur.

Þeir sem vilja leggja áherslu á hag eftirlifenda við fráfall geta gert það með líftryggingu sem er alla jafna ódýrari kostur. Bundin séreign hentar því fyrst og fremst fyrir þá sem telja líkur á að þeir lifi skemur en meðalævi eða ef þeir vilja ekki eða geta ekki keypt líftryggingu.

Skyldur fylgja frelsi

Eitt af markmiðunum með lífeyrissjóðalögunum 1997 var að því að auka val sjóðfélaga með því festa séreignarsparnað í sessi. Það hefur tekist en flestir lífeyrissjóðir heimila nú sjóðfélögum að greiða hluta lágmarksiðgjalds í séreignarsjóð og meirihluti starfandi fólks er með viðbótarlífeyrissparnað. Það er gott að hafa val en frelsið líka skyldur á einstaklinga til að kynna sér mál og taka upplýsta ákvörðun.